半导体存储器超越硬盘,成为全球主流存储器。2015年全球硬盘驱动器(HDD)的市场销售额约300亿美元,而半导体存储器的销售额接近800亿美元,半导体存储器是全球最主流的存储器。随着固态硬盘(SSD)的普及,将进一步侵蚀HDD的市场,半导体存储器的市场地位将越来越高。

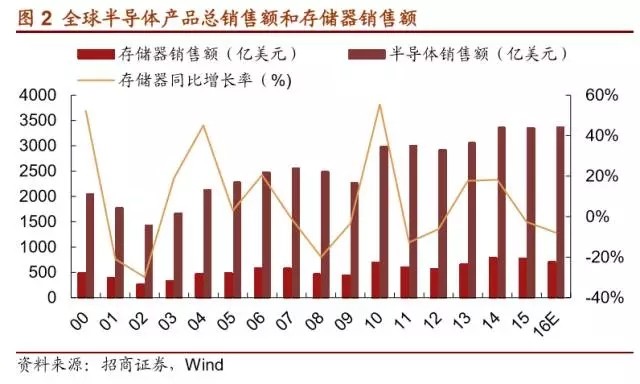

在半导体产品中,存储器所占比重达到20%以上,是重要的半导体产品类型。2015年全球半导体市场销售额为3352亿美元,其中存储器的销售额为772亿美元,存储器在半导体产品中的占比为23%。中国作为全球电子产品的制造基地,一直以来都是存储器产品最大的需求市场,根据赛迪顾问的研究,2015年中国大陆地区的半导体存储器市场规模为2843亿元(约400亿美元)。

半导体存储器市场被三星、海力士、美光等寡头垄断

半导体存储器是一个高度垄断的市场,其三大主流产品DRAM,NAND Flash,NOR Flash更是如此,尤其是前两者,全球市场基本被前三大公司占据,且近年来垄断程度逐步加剧。以DRAM和NAND两种主要存储芯片为例,2016年第一季度,DRAM市场93%份额由韩国三星、海力士和美国美光科技三家占据,而NAND Flash市场几乎全部被三星、海力士、东芝、闪迪、美光和英特尔等六家瓜分。

(一)DRAM:全球市场规模约410亿美元

目前DRAM行业基本被三星,海力士,美光三家垄断了95%以上的市场。2014年,三星、海力士在先进制程上表现出众,三星(Samsung)已大规模采用 20nm 工艺,毛利达42%,SK 海力士则以25nm 工艺为主,毛利率达 40%,两者获利能力皆进一步提升,而美光的工艺则仍以30nm 制程为主,毛利率约为24%,远低于前两家,故DRAM市场的垄断格局有加剧之势,尤其是三星,由于率先进入20nm量产时代,成功销售不少高附加价值产品,2015年DRAM市场虽略有萎缩,但三星的营业收入反而逆势生长,突破200亿美元大关,并连续24年蝉联DRAM半导体全球市占率第一。

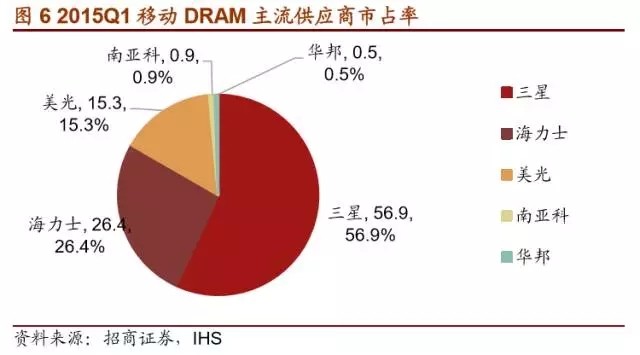

在移动DRAM市场上,三星与海力士的市占率超过80%,呈现压倒性优势。

(二)NAND Flash: 全球市场规模约300亿美元

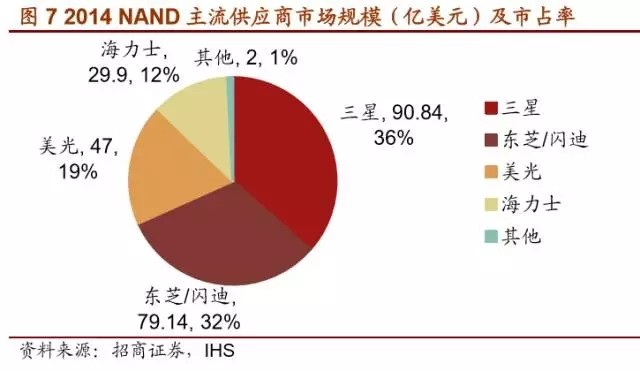

NAND的垄断形势比DRAM更加严重,三星依然是行业龙头,连续多年市占率维持在35%左右,东芝则和闪迪联手,共同夺得了NAND领域第二的位子,市占率一般保持在30%左右;美光则拥有英特尔的帮助,排行第三;海力士在2011年市占率超过了美光,之后则将重心放在了DRAM方面,2012-14年连续三年排第四。上述四家公司垄断了整个NAND市场,且垄断程度呈上升趋势,2011年到2014年期间,四大寡头的NAND市占率由91.3%上升到了99.2%。

(三)NOR Flash: 全球市场规模约30亿美元

相对DRAM和NAND来说,NOR市场要小的多,分散程度也更大,目前市场主要由美光、飞索半导体(被Cypress收购)、旺宏、三星、华邦、兆易创新、宜扬科技七家主导,前五家属于IDM模式,后两家属于Fabless模式,其中兆易创新是我国唯一一家在主流存储器设计行业掌握一定话语权的企业,其在NOR Flash领域进步飞速,2012年还仅占市占率的3.4%,到2013年已跃居11%,位列全球第四。

紫光联手武汉新芯,加快国内存储器发展

(一)发展存储器产业意义重大,弯道超车机遇难得

半导体存储器芯片行业是一个高技术壁垒,高资金壁垒,高度垄断的“三高”行业,粗看上去,是一个难以啃下的硬骨头,国家这两年砸下重金发展存储器,能否实现存储器的国产化目标值得探讨。本章我们将从战略意义和经济意义两个角度来分析我国发展存储器的必要性,并论述我国为什么要选择此时大力发展存储器行业。

(二)未来布局:三龙头重点突破

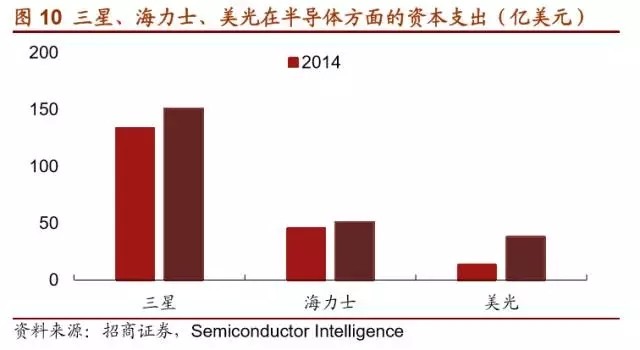

半导体企业在建设初期都有“烧钱”的特征,而存储器更是整个半导体产业中资本壁垒最高的一个环节,根据调研机构Semiconductor Intelligence数据,存储行业是整体半导体资本支出最高的领域,2015年资本支出占整个行业的38%。三星在2015年规划中,半导体相关资本支出高达151亿美元(其中DRAM占64亿,NAND占47亿),同比增长13%;海力士为51亿美元(38亿用于DRAM,13亿用于NAND),同比增长12%,美光近年来在DRAM方面与三星和海力士,NAND方面与三星,东芝的差距越来越大,为了扭转这一局面,美光加大新型存储器研发力度,2015年资本支出规划为38亿美元,同比增长186%。

为避免资源过度分散而造成浪费或非必要竞争,我国应在存储器领域重点上培育1-2个龙头企业,既重视技术研发,也重视资本运作。在国家政策的引导下,企业强强联合,走以资本为纽带的虚拟IDM道路,上中下游龙头公司紧密合作,共同发展。目前,国内已形成三方重点力量发展存储器,力争在数年或十数年内,实现存储器的国产替代,并占据一部分海外市场。

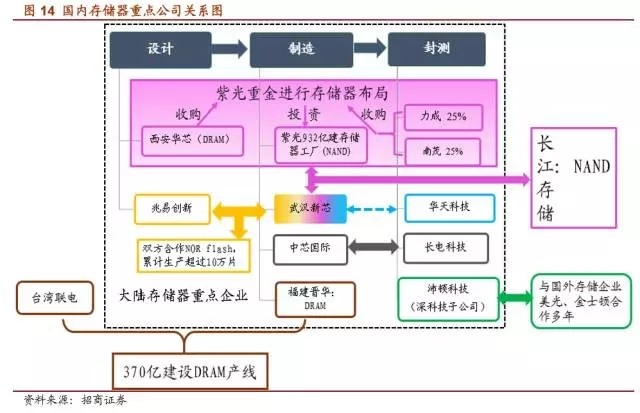

(三)紫光集团收购武汉新芯,设立长江存储

2015年11月,紫光国芯(原同方国芯)发布A股有史以来最大定增额度预案,将在存储器领域投入932亿资金(其中募集资金600亿)建设存储芯片工厂,主要用于生产闪存芯片。2016年2月,紫光国芯发布公告,将以37.9亿人民币的价格认购力成科技25%的股份,并以23.4亿人民币认购南茂科技25%的股份。力成和南茂都是半导体存储器领域的主要封测厂,紫光布局存储器的意图非常明确。

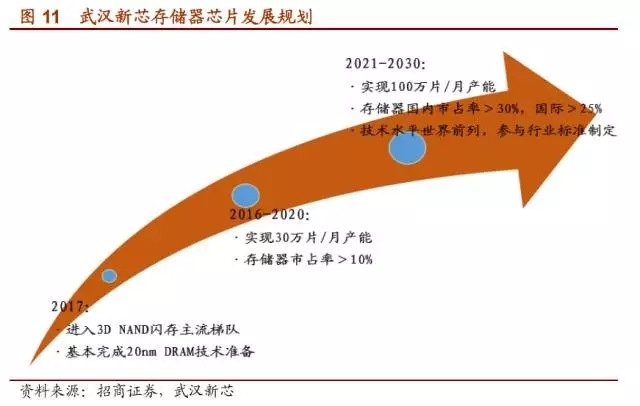

2016年3月,大基金与湖北省集成电路产业投资基金股份有限公司、国开发展基金有限公司、湖北省科技投资集团有限公司签署协议,投资240亿美元助推武汉新芯重点开发3D NAND存储器。

2016年7月26日,长江存储科技有限责任公司(简称长江存储)正式成立。公司注册资本分两期出资,一期由国家集成电路产业投资基金股份有限公司、湖北国芯产业投资基金合伙企业(有限合伙)和湖北省科技投资集团有限公司共同出资,并在武汉新芯的基础上建立长江存储。赵伟国任长江存储董事长,丁文武和杨道虹任副董事长,王继增任监事长,杨士宁任总经理。武汉新芯将是长江存储的全资子公司。二期将由紫光集团和国家集成电路产业投资基金股份有限公司共同出资。紫光集团将持有武汉长江存储科技有限公司超过50%的股份,而其他股份由国家集成电路产业投资基金以及武汉市政府支持的一家基金所持有。

长江存储将以武汉新芯现有的12英寸先进集成电路技术研发与生产制造能力为基础,继续拓展武汉新芯目前的物联网业务布局,并着力发展大规模存储器。长江存储将共享紫光和武汉新芯的资金平台、研发技术、市场渠道,从而极大提升企业的发展速度,其主要产品为3D NAND,未来将以芯片制造环节为突破口,集存储器产品设计、技术研发、晶圆生产与测试、销售于一体,成为我国NAND闪存发展的排头兵。

(四)福建晋华携手台湾联电,两岸共谋DRAM大计

2016年5月,福建晋华集成电路有限公司宣布与联电合作,此次合作将结合台湾的半导体制造能力,及中国大陆的市场与资金,由联电在台湾进行32纳米制程技术研发,由晋华提供DRAM特用设备,并依开发进度支付技术报酬金为开发费用,成果将由双方共同拥有。双方合作开发的技术,主要应用在利基型DRAM生产。

7月16日,福建省晋华存储器集成电路生产线在泉州市晋江举行开工奠基。该项目一期投资达370亿元,预计2018年9月形成月产6万片12英寸内存晶圆的生产规模,预计年销售额12亿美元,主要用于生产利基型DRAM,而项目的二期工程将在五年内扩产至月产12万片的规模。

此次合作选择先以利基型DRAM作为突破口,原因主要有两个,一是因为其技术开发相对容易,二是因为此类DRAM企业特殊应用的小众市场,通常三星,海力士将重点放在标准型DRAM上,对于利基型DRAM并没有固定的生产线,而是根据市场需求来做调整安排,若晋华联电能专心做好利基型DRAM,专为这一部分市场服务,无疑将更容易赢得客户的信赖,有利于打开整个DRAM市场。

(五)合肥政府多方布局,意图发展DRAM

合肥政府一直非常重视半导体行业的发展,早在2013年10月,合肥市政府就出台了《合肥市集成电路产业发展规划(2013~2020年)》,规划中提到,合肥将重点发展芯片设计业和特色晶圆制造,并计划到2020年,要建设3~5条特色8英寸或12英寸晶圆生产线,实现综合产能超10万~15万片/月。

2015年4月,合肥面板龙头京东方传出要切入DRAM领域,并于10月宣布要与兆基科技合作研发DRAM技术,后者是一家DRAM设计公司,由曾经的DRAM市场龙头企业尔必达(2012年被美光收购)部分团队成员成立。

2016年2月,据日本NHK报道,合肥政府传出将与兆基科技合作,由合肥政府初期将投入 8000亿日圆(约460亿人民币),兆基科技则负责工厂设备引进和生产计划制定,目前厂房已经在建设中,第一步是设计物联网科技所需的低耗电DRAM芯片。力争2018年投入生产,预计投产后月产可达10万片。

10月20日,合肥长鑫集成电路有限责任公司长鑫12寸存储器晶圆制造基地项目第一次环评公示,揭开合肥发展存储器的真面目。该项目投资额为494亿元,产能为150万片/年的12寸存储器芯片。

技术变革时期,新型存储器或助中国弯道超车

我们认为大陆发展半导体存储器存在三大挑战:

1)存储器进入壁垒高:传统的DRAM,NAND Flash,NOR Flash已经是一个高度垄断的市场,而且资金、技术门槛极高,三、四家龙头公司霸占了全球90%以上的市场,这样的市场进入壁垒极高。

2)存储器技术进步快,追赶压力大:存储器技术按照摩尔定律发展,每1~2年技术进步一代,三星、美光等领头羊的量产技术不断进步,大陆在技术、人才非常落后的情况下追赶的难度可想而知。

3)海外技术封锁:半导体技术是信息技术的核心,是美日等国对大陆技术封锁的主要领域,大陆企业在需求海外收购和技术合作方面存在困难。紫光集团通过收购美光等海外企业或与海外企业合作开发存储技术的努力迄今未取得很大的进展(不排除后续取得较大突破的可能性)。

同时,大陆发展存储器也面临三大机遇:

1)大陆发展存储器产业的坚定决心:无论是从信息安全,还是芯片国产化的角度,大力发展存储器产业已经成为共识。紫光国芯的800亿定增,武汉新芯的240亿美元投资等,都表明了大陆发展存储器的坚定决心。

2)存储器产业迎来变革,提供弯道超车机会:传统2D结构的DRAM和Flash技术在成本、性能等方面存在不足。3D NAND已经量产,3D DRAM、PCM,3D XPoint,RRAM,MRAM等各类新存储器技术日益成熟,有望取代传统DRAM和Flash 成为主流的半导体存储器。

3)新型存储器领域的差距小,有望打破行业垄断局面:最近10多年来,大陆的高校、研究所、企业等机构在PCRAM、RRAM、3D NAND等新型存储器领域不断取得进步,与全球顶尖机构的差距较小,有望成为弯道超车的突破口。以PCRAM为例,中科院上海微系统所与中芯国际合作开发,具有自主知识产权的打印机专用相变存储器芯片年出货量已达到千万颗的规模,处于全球领先行列。

在大力发展存储器芯片的过程中,我们认为,应好好利用当前存储技术的变革时期,着力发展具备自主知识产权的新型存储器,或许能够实现存储器产业的弯道超车。在新型存储器方面,应重点发展3D NAND、3D DRAM、PCRAM和MRAM,并密切关注英特尔和美光的3D Xpoint技术量产进度,以及三星、海力士、东芝等龙头企业的研发动向。