QLogic公司的未来发展战略就如瓶中残酒--即将消耗殆尽。

在经历了连续三个季度的营收下滑之后,QLogic公司目前仍然缺乏明确的产品发展思路以及强而有力的新任CEO人选,这也直接导致董事会方面开始考虑将业务进行整体出售。

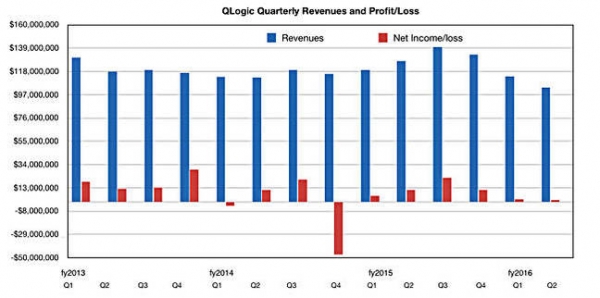

QLogic公司2016财年第二季度的营收总额为1.034亿美元,较上年同期缩水19%,与同财年第一季度相比亦降低了9%。

当季度净收益则为220万美元,较上年同期的1100万美元出现大幅下滑,与同财年第一季度相比亦缩减15%。

看起来各项指标都令人相当忧心。这已经是QLogic公司连续第三个季度遭遇营收下降,而各投资方、客户、合作以及员工也都期待着管理层能够为此做点什么。

QLogic公司截至2016财年第二季度营收与净利润走势图

QLogic公司已经于今年8月辞退了其有任CEO Prasad Rampalli。他已经在新财年第一季度遭遇糟糕业绩表现后备受压力。而QLogic公司CFO Jean Hu目前暂代CEO一职,而董事会方面亦在此番风波之后推举Christine King作为执行主席人选。

而在随后的今年9月,该公司又公布了一份员工裁撤计划。

而这一切问题都开始于前任董事长HK Desai,其曾经任命Rampalli出任公司CEO。Desai于今年6月去年,享年68岁。作为其继任董事长人选,George Wells仅仅经历了短暂的统治期即将头衔拱手让予King。

我们在这一阶段始终对QLogic公司保持着高度关注,因此亲眼见证了其一路饱受摧残的坎坷命运。该公司高级连接平台(即用于光纤通道与以太网等服务器及存储连接应用的适配器与ASIC)业务本季度的营收为9340万美元,而上年同一季度这一数字为1.149亿美元。另外,QLogic的传统连接产品部门(即光纤通道交换机产品)营收则主要由传统连接产品所构成,作为其中主要组成部分的光纤通道交换机产品本季度营收为1000万美元,与上年同期的1260万美元相比降幅明显。

Hu在一份准备好的声明当中指出:"在2016财年第二季度,我们优先利用投资更新自身的核心光纤通道与以太网产品组合。我们已经发布了新的光纤通道产品并在以太网解决方案领域凭借着出色的设计方案实现了25/50/100 Gb差异化竞争优势。我们坚信自身已经在业务与运营领域取得了重要的进展,并将继续高度关注在2016财年下半年及未来进一步改善财务业绩表现。"

不过目前QLogic公司面临的最大于,其主要业务光纤通道SAN连接产品正身处于快速成熟的市场区间,其中正充斥着大量超融合以及虚拟SAN系统,而来自云服务供应商的存储服务亦从另一个角度对其发起冲击。这项业务虽然仍拥有明确的发展前景,但却很难继续保持高速扩张,其中16 Gb每秒HBA及交换机开始逐步取代现有8 Gb每秒已安装客户群体,而32 Gb每秒产品集亦将在可预期的未来带来新一波更新换代浪潮。

QLogic公司在其有线数据网络适配器业务之外进行市场扩张的尝试基本上已经遭遇失利,而我们能够从其2012/2013年推动的Mount Rainier闪存强化型HBA业务身上切实感受到这一点。SAN连接产品竞争对手Emulex公司目前也面临着类似的难题,并最终于今年2月抵受不住激进派投资方的持续压力,不得不将自身以6亿美元价码出售给Avago公司。

业绩数字带来的启示

我们已经收到了一份来自QLogic公司本季度财报电话会议的发言材料,其中Hu提到:"我们已经采取行动以保证自身业务能够建立起稳定的运营态势,并恢复公司的既定发展目标。董事会认为,目前的领导结构适当上述目标的实际要求,而我们将继续评估自身业务与市场机遇,并专注于冲击我们的核心业务领域。就目前而言,董事会方面还没有制定出一份着手物色长期CEO人选的确切时间表。"

因此可以看出,临时性CEO职务仍将存在相当长一段时间,而且QLogic方面根本没有将特色长期CEO纳入议事日程。

与此同时,QLogic公司的研发工作则遭到削减。"我们决定停止对某些非核心业务研发项目的进一步投资,"Hu表示。"这一决定主要考虑到继续对这类潜在产品进行大量投资并不能在未来数年内给企业带来有意义的收益回报。"

他进一步补充称:

坦率地讲,这是我们一直以来的定位所在,同时也将继续坚持下去并最终取得成功。我们是目前少数几家在I/O网络领域拥有广度与功能储备的企业之一,能够同时面向光纤通道与以太网连接平台交付差异化解决方案。这种重要的能力使我们得以同时在企业与云数据中心领域获得新的、持续发展的重要机遇。

QLogic公司高级副总裁兼总经理Roger Klein在谈到该公司的最新以太网技术时表示:"在今年8月于圣克拉拉召开的闪存记忆体峰会上,我们利用多项重要的新型技术证明了自身在以太网市场上的领导地位,具体包括100 Gb以太网、Non-Volatile Memory Express也就是广为人知的NVMe,外加RDMA over Converged Ehternet或者称之为RoCE。我们将这三大领先技术加以结合,并展示了自身利用三星新型NVMe固态存储磁盘闪存内存驱动器实现超过330万IOPS的能力。"

这至少表面上听起来确实令人肃然起敬,而且也意味着QLogic公司已经意识到了服务器与存储之间彼此割裂状况正逐步缓解,而市场正对指向全优点阵列的低延迟网络访问方案给予关注。Klein指出:"我们正积极推动自身在2016财年下半年的以太网业务发展势头。"

而Hu亦借此机会谈到QLogic公司的营收喝下:"2017财年将是我们的新纪元,因此届时我们的25 Gb、50 Gb以及100 Gb以太网产品针陆续上线并为企业贡献营收。"

QLogic公司预计其第三季度的营收针在1.15亿美元到1.21亿美元之间,取中位数计算则为1.18亿美元。而在一年之前,其第三季度营收为1.402亿美元,这意味着至少短期内其营收尚无法得到明显的提振效果。

评论意见

根据我们的观点,QLogic公司已经准备好接受合并或者收购。其作为核心业务的光纤通道/以太网ASICS以及适配器业务虽然表现仍然稳定,但却不太可能实现可观的营收增长,而且我们认为目前讨论其ROCE类服务器-存储联合型业务的潜在规模尚为时过早。

与博科方面合并可能是潜在的出路之一,因为这意味着QLogic的端点适配器能够同博科的交换机加以结合。而作为另一种可能性,博通公司作为Emulex业务的持有者亦有可能选择下手。思科方面也不会被完全排除在吸纳QLogic产品与客户的群体之外,但其斥资购买这类发展空间有限的业务实际上并不太现实。

而服务器-存储网络结合方案的长期可行性可能还会受到英特尔Omni-Path项目的冲击。总而言之,让我们祝QLogic公司好运。